【収入と所得の違い】税金の基本をわかりやすく解説|手取りとの関係・節税テクニックも

「収入」と「所得」の違い、自信を持って説明できますか?

「年収500万円って言われたけど、実際口座に入ってくるのは全然少ない…」 「副業を始めたけど、これって確定申告いるの?」

お金の話になると必ず出てくるこの2つの言葉。似ているようで実はまったく意味が違います。この違いをあいまいにしたままでは、本来払わなくていい税金を払ってしまったり、逆に受けられるはずの控除を見逃してしまったりと、損をしてしまう可能性が高いのです。

この記事では、収入と所得の違いを、豊富な図解と具体的なシミュレーションを交えて徹底的に解説します。さらに、記事の後半では手取りを最大化するための具体的なアクションも紹介します。

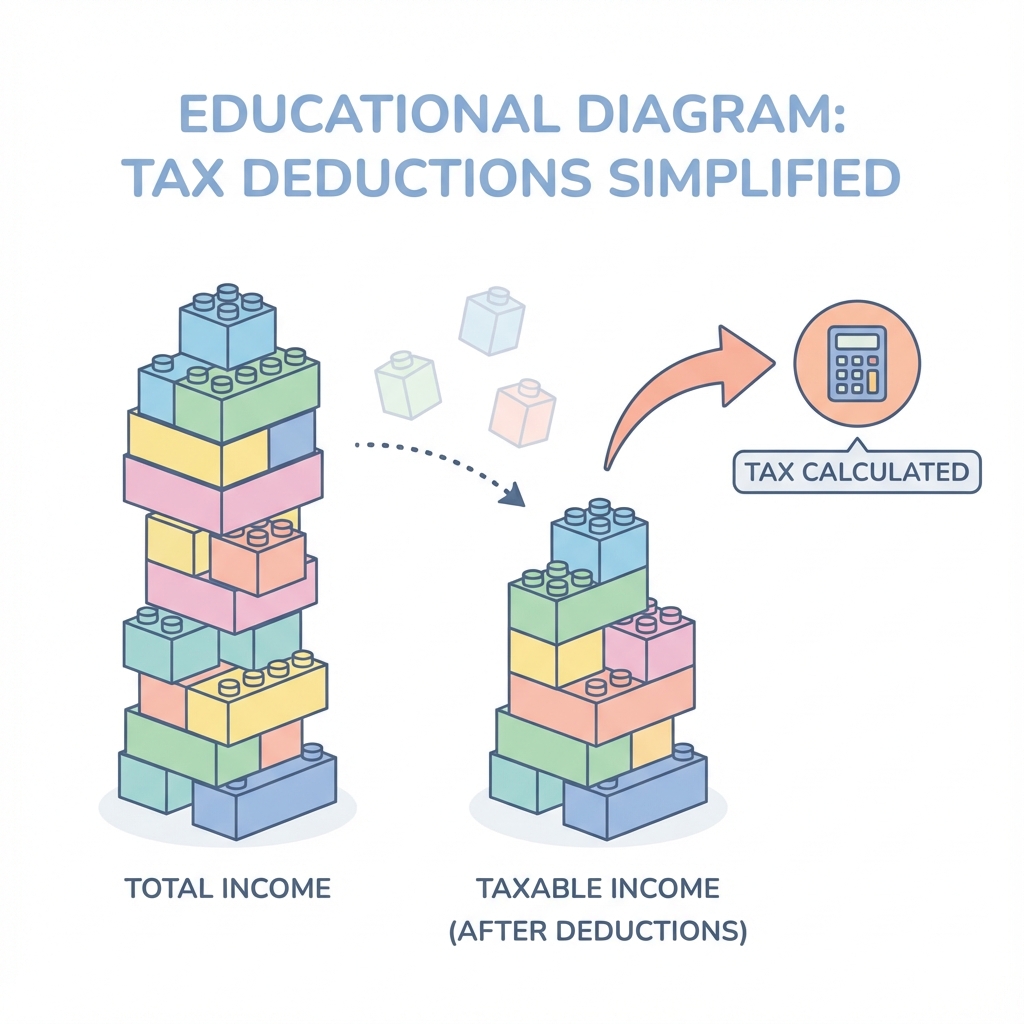

収入と所得の違い:全体像

まずは、お金の流れを「漏斗(じょうご)」に例えてイメージしてみましょう。

収入(Income)

一番上に入るのが「収入」です。

- 会社員なら:額面給与(基本給+残業代+各種手当+ボーナス)

- 自営業なら:売上

所得(Taxable Income)

収入から「必要経費」や「控除(こうじょ)」というフィルターを通って残ったものが「所得」です。 税金は、この「所得」に対してかかります。

手取り(Earnings)

さらにそこから、計算された税金や社会保険料が引かれ、最終的にバケツに貯まるのが「手取り」です。

詳しい定義と計算方法

1. 収入とは(=額面)

1年間に得たお金の総額です。源泉徴収票の「支払金額」欄に記載されています。 ここには交通費が含まれる場合と含まれない場合があります(非課税通勤手当は通常含まれません)。

2. 所得とは(=税金の計算基準)

収入から「差し引けるもの」を引いた残りのことです。

所得 = 収入 − 必要経費(または給与所得控除)

なぜ「所得」に変換するの?

もし「収入」にそのまま税金がかかったら不公平です。 例えば、同じ売上1000万円でも、「仕入れに900万円かかった人」と「仕入れ0円の人」では手元に残るお金が全然違いますよね。 だから、「実際に儲かった分(=利益)」を計算して、そこから税金を取る仕組みになっているのです。

会社員の「必要経費」=給与所得控除

会社員の場合、スーツ代や靴代を経費として個別に計算するのは大変です。そのため、年収に応じて概算の経費を自動的に引いてくれる仕組みがあります。これが給与所得控除です。

【2024年分 給与所得控除額】

| 給与収入 | 給与所得控除額 |

|---|---|

| 162.5万円以下 | 55万円 |

| 180万円超〜360万円以下 | 収入×30%+8万円 |

| 360万円超〜660万円以下 | 収入×20%+44万円 |

| 850万円超 | 195万円(上限) |

【年収別】収入・所得・手取り早見表

「結局、手取りはいくらになるの?」 これが一番気になるところですよね。年収別の目安表を作成しました。 ※扶養家族なし、東京都在住、40歳未満(介護保険なし)の概算です。

| 年収(額面) | 手取り額(年) | 手取り額(月換算) | 手取り率 |

|---|---|---|---|

| 300万円 | 約235万円 | 約19.5万円 | 78% |

| 400万円 | 約310万円 | 約25.8万円 | 77% |

| 500万円 | 約385万円 | 約32.0万円 | 77% |

| 600万円 | 約460万円 | 約38.3万円 | 76% |

| 700万円 | 約530万円 | 約44.1万円 | 75% |

| 800万円 | 約595万円 | 約49.5万円 | 74% |

| 1000万円 | 約720万円 | 約60.0万円 | 72% |

給与から引かれている「見えないお金」の正体

手取りを減らしている犯人は大きく分けて2つ。「税金」と「社会保険料」です。

1. 税金

- 所得税:国に納める税金。所得に応じて5%〜45%の税率がかかります。

- 住民税:住んでいる自治体に納める税金。前年の所得に対して一律約10%かかります。

2. 社会保険料(これが高い!)

実は税金以上に重い負担になっているのが社会保険料です。会社と折半ですが、本人負担分だけでも年収の約15%を持っていかれます。

- 厚生年金保険料:将来の年金のため(約9.15%)

- 健康保険料:医療費負担を3割にするため(約5% ※組合による)

- 雇用保険料:失業時の給付のため(約0.6%)

これらは「税金」という名前ではありませんが、事実上の税金(強制徴収)です。しかも、節税対策がほとんど効かないのが特徴です。

手取りを最大化する3つのテクニック

社会保険料を減らすのは難しいですが、税金(所得税・住民税)は工夫次第で減らすことができます。 キーワードは「還付金(かんぷきん)」と「控除(こうじょ)」です。

① ふるさと納税

実質2,000円の負担で、各地の特産品(米、肉、フルーツなど)がもらえる制度です。 「寄付した金額 − 2,000円」が、来年の税金からそのまま引かれます。 節税というよりは「税金の前払いで豪華なオマケをもらう」最強の制度です。やらない理由がありません。

② iDeCo(個人型確定拠出年金)

老後の資金を積み立てる制度ですが、すごいのは「積立額が全額所得控除になる」点です。 例えば、年収500万円の人が月2万円(年24万円)積み立てると、年間約4.8万円も税金が安くなります。 貯金をしながら、今払う税金も減らせる一石二鳥の仕組みです。

③ 各種控除の申告漏れを防ぐ

年末調整や確定申告で、使える控除を忘れていませんか?

- 生命保険料控除:民間保険に入っているなら必須

- 医療費控除:家族全員で年間10万円以上の医療費がかかった場合

- 雑損控除:災害や盗難にあった場合

よくある間違いとQ&A

Q1. 副業収入が20万円以下なら何もしなくていい?

A. 確定申告は不要ですが、住民税の申告は必要です。 「20万円ルール」は国の税金(所得税)だけの話。地方税(住民税)にはそのルールがありません。 また、これは「収入」ではなく、経費を引いた「所得」で判定します。

収入30万円 − 経費15万円 = 所得15万円 → 所得税の確定申告は不要

Q2. 「103万円の壁」の正体は?

A. 「所得税がかかり始めるライン」のことです。 給与所得控除(最低55万円)+基礎控除(48万円)=103万円。 この金額までは、課税される所得がゼロになるため、所得税がかかりません。

まとめ

まとめ

収入・所得・手取りの重要ポイント 1. 収入は「額面」、所得は「税金の計算基準」、手取りは「実際に使えるお金」。 2. 年収が上がると手取り率は下がる(1000万プレイヤーの手取りは約720万)。 3. 手取りを圧迫している大きな原因は「社会保険料」。 4. 手取りを増やすには、ふるさと納税やiDeCoで「所得控除」を増やすのが近道。自分の「所得」を正しく理解することは、マネーリテラシーの第一歩です。 まずは源泉徴収票を見返して、「自分はいくらの所得に対して、いくら税金を払っているのか」を確認することから始めてみましょう。

よくある質問

関連トピック完全ガイド

詳細解説記事

このトピックに関する5件の記事で、 包括的な情報を提供しています。